|

|

|

HaushaltsSteuerung.de »

Weblog »

Einnahmen der 16 Bundesländer im Vergleich

Einnahmen der 16 Bundesländer im Vergleich

28. September 2015 |

Autor: Andreas Burth

Am 3. Oktober 2015 jährt sich die deutsche Wiedervereinigung zum 25. Mal. In den 25 Jahren sind erhebliche Fortschritte in der

Angleichung der Lebensverhältnisse in Ost und West erzielt worden. Der Aufholprozess der neuen Länder ist gleichwohl noch nicht

abgeschlossen. Noch immer ist kein ostdeutsches Bundesland wirtschaftsstärker als ein westdeutsches Bundesland. Die öffentlichen

Haushalte in Ostdeutschland sind darüber hinaus stark abhängig von direkten und indirekten Finanztransfers aus den wirtschaftsstärkeren

Regionen Deutschlands (z.B.

Bundesergänzungszuweisungen,

Länderfinanzausgleich,

Ergänzungsanteile bei der

Umsatzsteuer).

Ungeachtet der Ost-West-Unterschiede darf nicht übersehen werden, dass es auch im Westen einzelne vergleichsweise wirtschaftsschwächere

Regionen gibt. Gemessen am nominalen

Pro-Kopf-Bruttoinlandsprodukt

lagen 2012 sowohl der wirtschaftsschwächste Landkreis Deutschlands

(Landkreis Südwestpfalz in Rheinland-Pfalz) als auch die beiden wirtschaftsschwächsten kreisfreien Städte Deutschlands (Bottrop in

Nordrhein-Westfalen und Delmenhorst in Niedersachsen) nicht in Ostdeutschland, sondern in Westdeutschland. Es bestehen folglich innerhalb

der einzelnen Länder erhebliche Heterogenitäten in der Wirtschaftskraft. Für Details sei auf folgenden Blog-Eintrag verwiesen.

» Kommunalstrukturen in Deutschland im Ländervergleich, Blog-Eintrag vom 5. Mai 2015

Autor: Andreas Burth

Der vorliegende Beitrag analysiert die Einnahmen der 13 Flächenländer und drei Stadtstaaten im Jahr 2014 auf vergleichender Basis.

Nicht untersucht wird die kommunale Ebene der Flächenländer. Detaillierte Ländervergleiche zu den Kommunalfinanzen sind in den letzten

Wochen und Monaten bereits in großem Umfang auf HaushaltsSteuerung.de veröffentlicht worden und können insbesondere im Weblog abgerufen

werden.

Überblick:

- Bruttoinlandsprodukt der Länder

- Gesamteinnahmen der Länder aus Steuermitteln

- Einnahmen aus Landessteuern

- Einnahmen aus dem Landesanteil an den nicht veranlagten Steuern vom Ertrag und der

Körperschaftsteuer

- Einnahmen aus den Anteilen an Lohn-, veranlagter Einkommen- und Abgeltungsteuer

- Einnahmen aus den Anteilen an den Steuern vom Umsatz

- Einnahmen aus dem Landesanteil an der Gewerbesteuerumlage

- Einnahmen/Abführungen im Kontext des Länderfinanzausgleichs

- Einnahmen aus Bundesergänzungszuweisungen

- Einnahmen aus den ÖPNV-Zuweisungen

- Einnahmen aus der Kompensation für die Kfz-Steuer

- Einnahmen aus Konsolidierungshilfen

- Einnahmen aus originären Gemeindesteuern (nur Stadtstaaten)

- Fazit

- Weitere Informationen

Bruttoinlandsprodukt der Länder

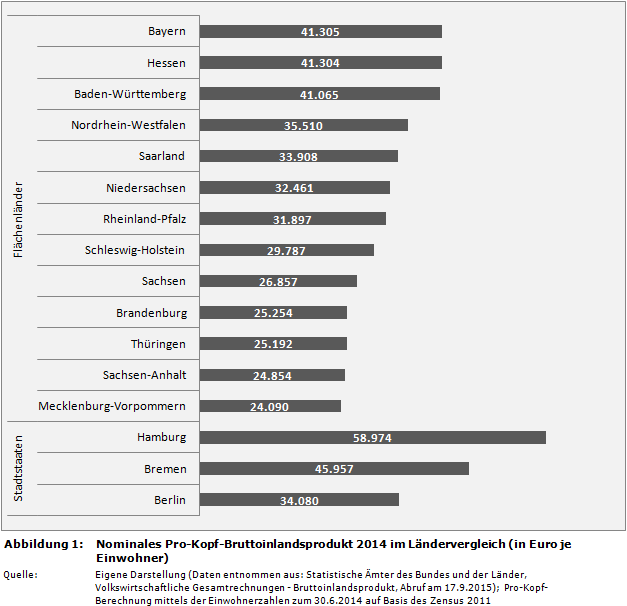

Die Wirtschaftskraft ist eine der wichtigsten Determinanten der gesamten Steuereinnahmen von Bund, Ländern und Kommunen. Je besser

die wirtschaftliche Lage ist, desto höher sind typischerweise die Einnahmen des Gesamtstaats. Umgekehrt fallen sie in wirtschaftlich

schlechteren Zeiten geringer aus. Die Wirtschaftskraft wird i.d.R. anhand des Bruttoinlandsprodukts (BIP) gemessen (hier: nominales

Bruttoinlandsprodukt des Jahres 2014; siehe Abbildung 1). Auf Basis des Pro-Kopf-BIP nach Ländern lässt sich beurteilen, ob

wirtschaftsstarke Länder auch höhere Einnahmen erwirtschaften. Die Frage des Zusammenhangs zwischen Wirtschaftskraft und Einnahmen

wird in Abbildung 3 untersucht.

Das höchste Pro-Kopf-BIP der Flächenländer hat Bayern mit 41.305 Euro je Einwohner. Hessen liegt mit 41.304 Euro je Einwohner quasi

auf dem gleichen Niveau. Nur geringfügig niedriger fällt der Wert in Baden-Württemberg aus (41.065 Euro je Einwohner). Das untere

Ende des Flächenländer-Rankings ist ausnahmslos von ostdeutschen Flächenländern geprägt. Kein neues Bundesland liegt in der

Pro-Kopf-Wirtschaftskraft über dem Niveau eines alten Bundeslandes. Den geringsten Pro-Kopf-Wert berichtet Mecklenburg-Vorpommern

mit 24.090 Euro je Einwohner.

Bei den Stadtsaaten liegt Hamburg mit 58.974 Euro je Einwohner an der Spitze. Bremen erreicht ein Niveau von 45.957 Euro je Einwohner.

Das Land Berlin liegt mit 34.080 Euro je Einwohner auf dem letzten Platz der Stadtstaaten.

Gesamteinnahmen der Länder aus Steuermitteln

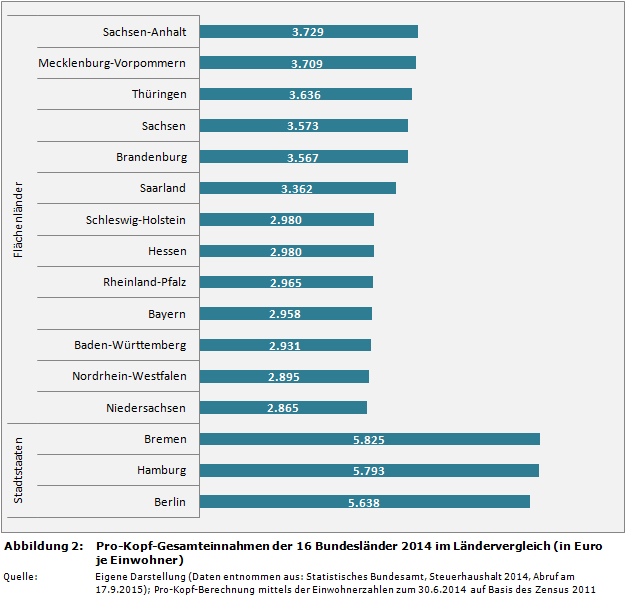

Abbildung 2 vergleicht die Pro-Kopf-Gesamteinnahmen der 16 Bundesländer. Zu beachten

ist dabei, dass in dieser Abbildung und auch in den weiteren Analysen des vorliegenden Beitrags einzelne (meist weniger voluminöse)

Einnahmearten außen vor bleiben. So werden z.B. keine Einnahmen aus

steuerähnlichen Abgaben und keine Einnahmen aus

Gebühren einbezogen.

Der Fokus liegt vielmehr auf den regelmäßigen Einnahmen der 16 Länder, die direkt oder indirekt aus Steuermitteln herrühren.

Direkt aus Steuern generierte Einnahmen sind z.B. die Einnahmen aus

Landessteuern oder die Anteile an

Einkommen-, Umsatz- und

Körperschaftsteuer. Man kann hier auch von den Steuereinnahmen im engeren Sinne sprechen. Indirekt aus Steuermitteln stammen indes

auch die aus verschiedenen Finanzverteilungssystemen generierten Einnahmen, wie z.B. die Mittel aus den Bundesergänzungszuweisungen

(werden aus Steuereinnahmen des Bundes an die Länder transferiert) oder aus dem Länderfinanzausgleich (werden aus Steuermitteln der

finanzstärkeren Länder an finanzschwächere Länder transferiert). Die direkten und indirekten Einnahmen aus Steuern werden in ihrer

Gesamtheit

finanzstatistisch auch als "Steuereinnahmen nach der Steuerverteilung" bezeichnet (Steuereinnahmen im weiteren Sinne).

Allgemein ist zu beachten, dass aus Platzgründen die Stadtstaaten und Flächenländer in den Abbildungen gemeinsam ausgewiesen

werden. Hier ist gleichwohl darauf hinzuweisen, dass die beiden Landestypen nur sehr eingeschränkt miteinander vergleichbar sind,

da Stadtstaaten neben den Landesaufgaben (z.B. Polizei, Hochschulbildung) auch das komplette kommunale Aufgabenportfolio (z.B.

Kindertagesstätten, Feuerwehr) wahrnehmen. Aus dem umfangreicheren Aufgabenvolumen der Stadtstaaten resultieren entsprechend höhere

Ausgaben, die durch ein größeres Einnahmeniveau finanziert werden müssen.

Das Gesamtvolumen der hier betrachteten Einnahmen der Länder beläuft sich 2014 auf 262,31 Mrd. Euro. Den größten prozentualen Anteil

daran haben folgende Einnahmepositionen: Landesanteil an Lohn- und veranlagter Einkommensteuer (34,61 Prozent bzw. 90,78 Mrd. Euro),

Landesanteil an den Steuern vom Umsatz (34,49 Prozent bzw. 90,46 Mrd. Euro), nicht veranlagte Steuern vom Ertrag und der

Körperschaftsteuer (7,15 Prozent bzw. 18,73 Mrd. Euro) und Landessteuern (6,69 Prozent bzw. 17,56 Mrd. Euro).

An der Spitze des Pro-Kopf-Rankings stehen interessanterweise ausschließlich ostdeutsche Bundesländer. Die höchsten Pro-Kopf-Einnahmen

aller Flächenländer hat Sachsen-Anhalt mit 3.729 Euro je Einwohner. Die niedrigsten Einnahmen entfallen auf Niedersachsen mit 2.865

Euro je Einwohner. Bei den Stadtstaaten generiert Bremen mit 5.825 Euro je Einwohner die höchsten Gesamteinnahmen. Berlin rangiert mit

5.638 Euro je Einwohner auf dem dritten Rang der Stadtstaaten. Hamburg liegt bei 5.793 Euro je Einwohner.

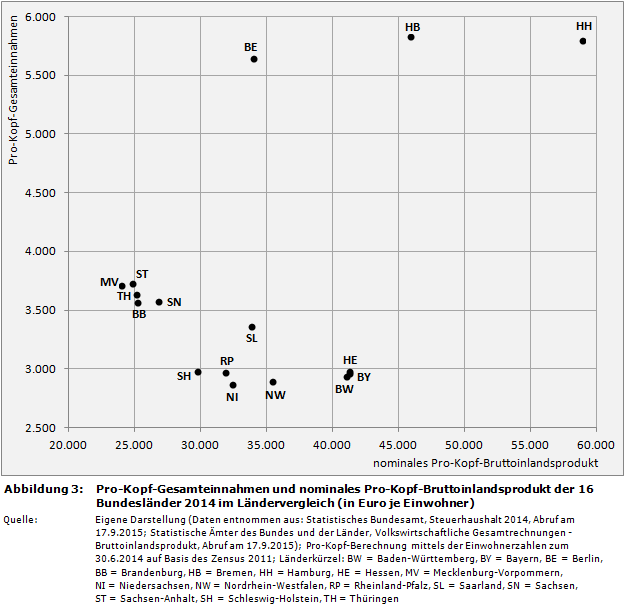

Die Beobachtung, dass v.a. die wirtschaftsschwachen ostdeutschen Länder hohe Einnahmen generieren, wirft die Frage auf, wie der

Zusammenhang zwischen Wirtschaftskraft und Einnahmeniveau konkret ausgeprägt ist. Beide Pro-Kopf-Kennzahlen werden daher in

Abbildung 3 dargestellt. Für die Flächenländer ist zu beobachten, dass tendenziell die wirtschaftsstärkeren Länder geringere und

die wirtschaftsschwächeren Länder höhere Einnahmen erzielen. Der Zusammenhang zwischen Wirtschaftskraft und Landeseinnahmen ist

mithin umgekehrt zum eigentlich zu erwartenden Zusammenhang. Ein Hauptgrund sind die verschiedenen Umverteilungsmechanismen

zugunsten der neuen Länder (insbesondere die Bundesergänzungszuweisungen,

der Länderfinanzausgleich und die Ergänzungsanteile im Kontext der Umsatzsteuer), die im Folgenden auch detaillierter dargestellt werden.

Im Kontext der Stadtstaaten ist (auch bedingt durch die geringe Fallzahl von drei) kein eindeutiger Zusammenhang festzustellen.

Es besteht lediglich eine minimale Tendenz, dass wirtschaftskräftigere Stadtstaaten auch höhere Einnahmen haben.

Die Abbildungen 2 und 3 enthalten die Einnahmen der 16 Bundesländer ohne Unterscheidung nach Einnahmearten. In den nachfolgenden

Abschnitten wird das komplette Einnahmevolumen differenziert nach den Einnahmearten im Ländervergleich dargestellt. Die Summe der

einzelnen Länderwerte der Abbildungen 4 bis 14 ergibt insofern stets die Ländergesamtwerte in den Abbildungen 2 und 3. Die einzelnen

Einnahmearten erklären in ihrer Gesamtheit auch, weshalb die wirtschaftsschwächsten Länder die höchsten Einnahmen haben.

Konkret wird zwischen folgenden Einnahmearten differenziert: Landessteuern, Landesanteil an den nicht veranlagten Steuern vom Ertrag

und der Körperschaftsteuer, Landes- und Gemeindeanteil an der Lohn-, veranlagten Einkommen- und Abgeltungsteuer, Landes- und

Gemeindeanteil an den Steuern vom Umsatz, Landesanteil an der

Gewerbesteuerumlage, Einnahmen/Abführungen im Kontext des

Länderfinanzausgleichs, Bundesergänzungszuweisungen, Zuweisungen für ÖPNV, Kfz-Steuer-Kompensation, Konsolidierungshilfen und originäre

Gemeindesteuern. Werte zu den originären Gemeindesteuern und den

Gemeindeanteilen an den

Gemeinschaftssteuern werden nur

bei den Stadtstaaten berichtet.

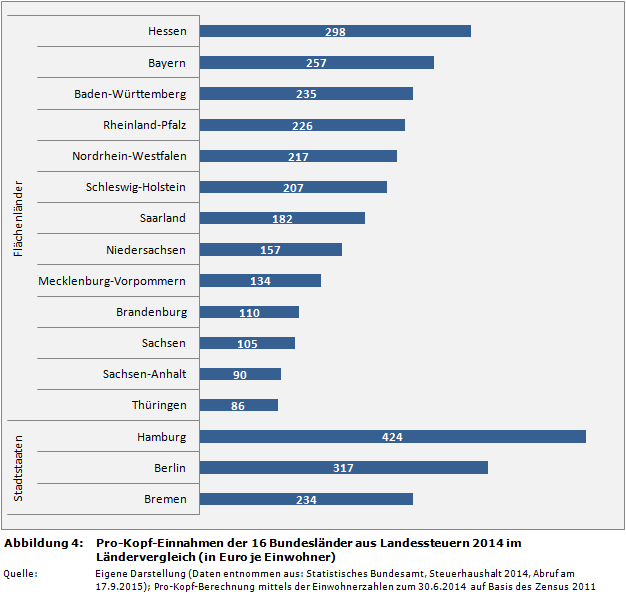

Einnahmen aus Landessteuern

Landessteuern sind Steuern, deren Aufkommen in voller Höhe den Ländern zusteht. Unter die Landessteuern fallen z.B. die

Erbschaftsteuer, die

Grunderwerbsteuer, die

Lotteriesteuer, die

Feuerschutzsteuer und die

Biersteuer. In ihrer Summe generieren

die 16 Länder im Jahr 2014 Einnahmen aus Landessteuern im Umfang von 17,56 Mrd. Euro.

Im Ländervergleich zeigt sich, dass die Stadtstaaten aus Landessteuern tendenziell höhere Einnahmen erzielen als die Flächenländer.

Den Höchstwert der Flächenländer hat Hessen inne (298 Euro je Einwohner). Bei den Stadtstaaten liegt Hamburg an der Spitze

(424 Euro je Einwohner). Generell ist auffällig, dass die alten Länder höhere Pro-Kopf-Landessteuereinnahmen erwirtschaften als

die neuen Länder. Eine nach Steuerarten differenzierte Analyse der Landessteuern 2014 können Sie unter folgendem Link abrufen.

» Pro-Kopf-Einnahmen aus Landessteuern 2014 im Vergleich der 16 Länder, Blog-Eintrag

vom 17. Juni 2015

Autor: Andreas Burth

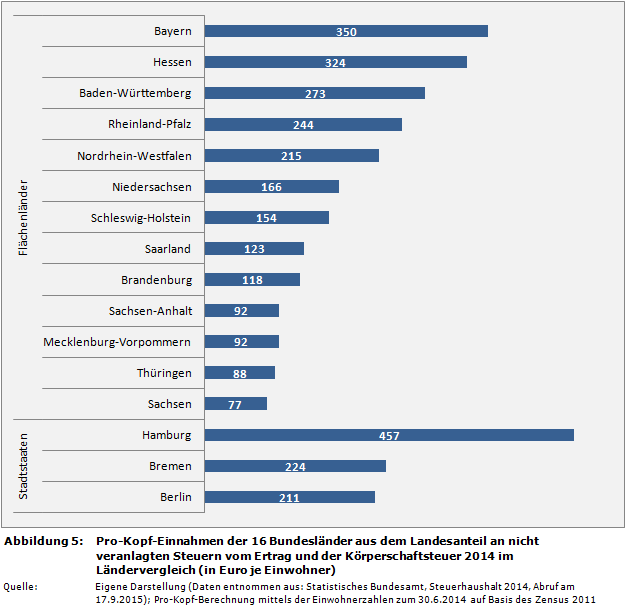

Einnahmen aus dem Landesanteil an den nicht veranlagten Steuern vom Ertrag und der Körperschaftsteuer

Das Aufkommen aus den nicht veranlagten Steuern vom Ertrag und der Körperschaftsteuer steht zu 50 Prozent den Ländern zu

(Länderanteil). Die andere Hälfte des Aufkommens fließt dem Bund zu (Bundesanteil). Gesetzliche Grundlage für die jeweils

hälftige Verteilung des Körperschaftsteueraufkommens ist Art. 106 Abs. 3 Grundgesetz.

» Grundgesetz für die Bundesrepublik Deutschland (GG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Die Verteilung des Landesanteils auf die 16 Länder erfolgt nach dem Grundsatz des örtlichen Aufkommens. Demnach steht den

einzelnen Ländern von der Körperschaftsteuer prinzipiell dasjenige Steueraufkommen aus zu, das von den Finanzbehörden dieses

Landes vereinnahmt worden ist. Es erfolgt indes eine Korrektur im Rahmen der sog. Zerlegung. Durch die Zerlegung im Kontext

der Körperschaftsteuer wird das Steueraufkommen auf alle Länder verteilt, in denen die betreffenden Unternehmen Betriebsstätten

haben. Insgesamt flossen den 16 Ländern im Jahr 2014 Einnahmen in Höhe von 18,73 Mrd. Euro aus den nicht veranlagten Steuern

vom Ertrag und der Körperschaftsteuer zu.

» Zerlegungsgesetz (ZerlG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Hohe Einnahmen aus den nicht veranlagten Steuern

vom Ertrag und der Körperschaftsteuer generieren v.a. die wirtschaftsstarken Länder. Bei den Flächenländern sind dies

v.a. Bayern (350 Euro je Einwohner), Hessen (324 Euro je Einwohner) und Baden-Württemberg (273 Euro je Einwohner). Das mit

großem Abstand höchste Pro-Kopf-Niveau der Stadtstaaten erwirtschaftet Hamburg mit 457 Euro je Einwohner. Die geringsten

Einnahmen bei den Flächenländern hat Sachsen mit 77 Euro je Einwohner. Bei den Stadtstaaten liegt die Bundeshauptstadt Berlin

mit 211 Euro je Einwohner am Ende des Rankings. Es ist festzustellen, dass kein neues Bundesland das Niveau eines alten

Bundeslandes übersteigt.

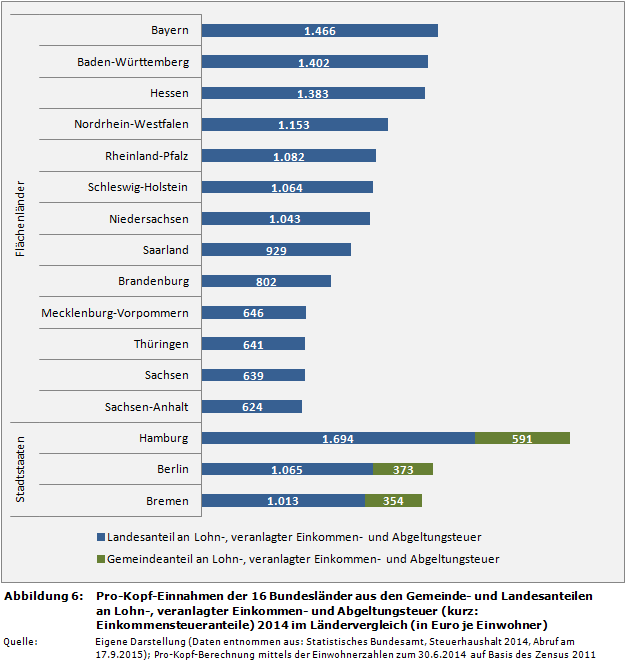

Einnahmen aus den Anteilen an Lohn-, veranlagter Einkommen- und Abgeltungsteuer

Die Steuereinnahmen aus der Lohn-, veranlagten Einkommen- und Abgeltungsteuer sind eine der wichtigsten Einnahmequellen des

deutschen Staates. Das Gesamtaufkommen der Lohn- und veranlagten Einkommensteuer steht

zu 42,5 Prozent dem Bund (Bundesanteil), zu 42,5 Prozent den Ländern (Länderanteil) und zu 15,0 Prozent den Gemeinden

(Gemeindeanteil) zu. Vom Aufkommen der Abgeltungsteuer fließen an den Bund 44,0 Prozent (Bundesanteil), an die Ländern 44,0

Prozent (Länderanteil) und an die Gemeinden 12,0 Prozent (Gemeindeanteil).

» Grundgesetz für die Bundesrepublik Deutschland (GG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

» Gesetz zur Neuordnung der Gemeindefinanzen (Gemeindefinanzreformgesetz -

GemFinRefG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Nach dem Grundsatz des örtlichen Aufkommens erhalten die einzelnen Ländern im Kontext der Einkommensteuer dasjenige Aufkommen,

das von den Finanzbehörden dieser Länder vereinnahmt worden ist. Im Rahmen der sog. Zerlegung erfolgt indes eine Korrektur.

Durch die Zerlegung im Kontext der Einkommensteuer wird in der Näherung gewährleistet, dass ein Land das Steueraufkommen erhält,

das die Einwohner dieses Landes (innerhalb und außerhalb der Grenzen des Bundeslandes) gezahlt haben.

» Zerlegungsgesetz (ZerlG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Das Gesamtvolumen der Anteile an Lohn-, veranlagter Einkommen- und Abgeltungsteuer (kurz: Einkommensteueranteile) beläuft sich

2014 auf 96,76 Mrd. Euro. Davon entfallen 90,78 Mrd. Euro auf die Landesanteile an der Lohn- und veranlagten Einkommensteuer,

3,44 Mrd. Euro auf die Landesanteile an der Abgeltungsteuer und 2,55 Mrd. Euro auf die Gemeindeanteile der drei Stadtstaaten

an der Lohn-, veranlagten Einkommen- und Abgeltungsteuer.

Hohe Einkommensteueranteile erwirtschaften v.a. die wirtschaftsstarken westdeutschen Länder. An der Spitze der Flächenländer

stehen Bayern (1.466 Euro je Einwohner), Baden-Württemberg (1.402 Euro je Einwohner) und Hessen (1.383 Euro je Einwohner). Kein

ostdeutsches Flächenland erreicht das Niveau eines westdeutschen Flächenlandes. Bei den Stadtsaaten generiert Hamburg sowohl beim

Landes- als auch beim Gemeindeanteil das höchste Volumen (insgesamt 2.285 Euro je Einwohner).

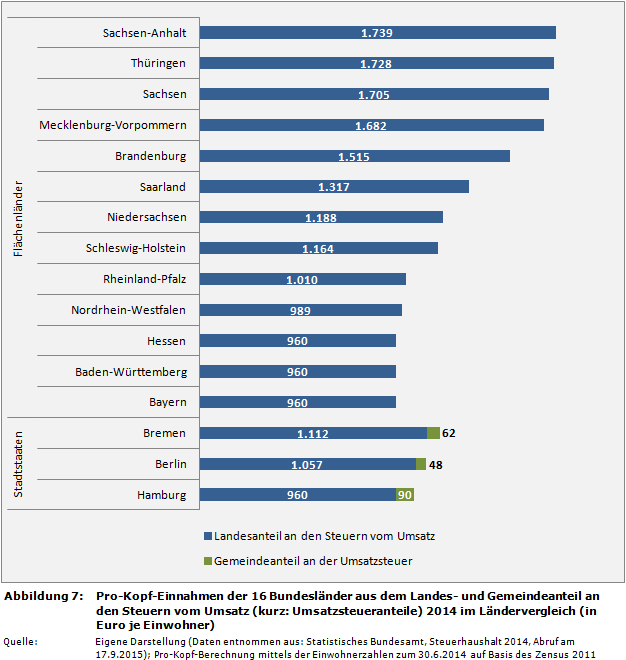

Einnahmen aus den Anteilen an den Steuern vom Umsatz

Das Aufkommen der Steuern vom Umsatz steht Bund, Ländern und Gemeinden zu. Aktuell fließen rund 53,5 Prozent an den Bund

(Bundesanteil), etwa 44,5 Prozent an die Länder (Länderanteil) und ca. 2,0 Prozent an die Gemeinden (Gemeindeanteil).

» Grundgesetz für die Bundesrepublik Deutschland (GG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

» Gesetz zur Neuordnung der Gemeindefinanzen (Gemeindefinanzreformgesetz -

GemFinRefG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

» Gesetz über den Finanzausgleich zwischen Bund und Ländern (Finanzausgleichsgesetz -

FAG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Im Rahmen der horizontalen Steuerverteilung wird das den Ländern zustehende Aufkommen zwischen den einzelnen Ländern verteilt.

Hierbei wird jedoch nicht das Prinzip des örtlichen Aufkommens angewendet. Vielmehr werden bei der Umsatzsteuer zunächst in

Form sog. Ergänzungsanteile bis zu 25 Prozent des Länderanteils am Umsatzsteueraufkommen an diejenigen Länder verteilt, deren

Pro-Kopf-Einnahmen aus der Einkommensteuer, der Körperschaftsteuer und den Landessteuern unterhalb des Durchschnitts der

Länder liegen. Ziel der Ergänzungsanteile ist es folglich, diese Einnahmelücke teilweise zu schließen. Die übrigen mindestens 75 Prozent

des Länderanteils am Umsatzsteueraufkommen werden nach der Einwohnerzahl auf die Länder verteilt.

Insgesamt generieren die 16 Bundesländer Einnahmen in Höhe von 90,82 Mrd. Euro aus den Anteilen an den Steuern vom Umsatz

(kurz: Umsatzsteueranteile). Hiervon entfallen 90,46 Mrd. Euro auf die Landesanteile an den Steuern vom Umsatz und 361,26 Mio.

Euro auf die Gemeindeanteile der drei Stadtstaaten an der Umsatzsteuer. Die Umsatzsteueranteile sind eine der wichtigsten

Einnahmequellen der Länder.

Die höchsten Pro-Kopf-Einnahmen aus Umsatzsteueranteilen haben jeweils die ostdeutschen Flächenländer. Hieran wird die

Umverteilungswirkung der Ergänzungsanteile deutlich. Spitzenreiter ist Sachsen-Anhalt mit 1.739 Euro je Einwohner, gefolgt

von Thüringen mit 1.728 Euro je Einwohner. Bei den Stadtstaaten hat Bremen mit 1.174 Euro je Einwohner die höchsten Pro-Kopf-Einnahmen.

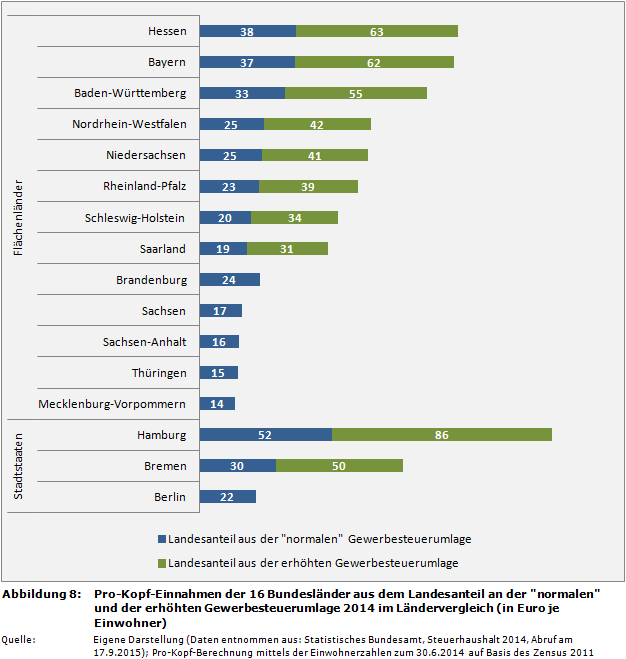

Einnahmen aus dem Landesanteil an der Gewerbesteuerumlage

Die

Gewerbesteuer

ist wird regelmäßig zu den Gemeindesteuern gezählt. Gleichwohl hat sie zugleich den Charakter einer

(heimlichen) Gemeinschaftssteuer,

da das Gewerbesteueraufkommen zwischen Bund, Ländern und Gemeinden aufgeteilt wird. Die

Gewerbesteuerumlage ist der Teil des Gewerbesteueraufkommens, der an Bund und Land fließt. Die Gewerbesteuerumlage wird nach

dem Verhältnis von Bundes- und Landesvervielfältiger auf den Bund und das Land aufgeteilt.

» Gesetz zur Neuordnung der Gemeindefinanzen (Gemeindefinanzreformgesetz -

GemFinRefG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Die Gewerbesteuerumlage einer Gemeinde berechnet sich, indem das gemeindeindividuelle Istaufkommen der Gewerbesteuer durch

den gemeindeindividuellen

Hebesatz geteilt und mit dem landesspezifischen Vervielfältiger multipliziert wird. Der Vervielfältiger

ist die Summe aus Bundes- und Landesvervielfältiger für das jeweilige Land. Der Bundesvervielfältiger liegt in allen Länder bei

14,5 Prozent. Der Landesvervielfältiger unterscheidet sich zwischen den Ländern. Bis einschließlich 2019 liegt er in den neuen

Bundesländern bei 20,5 Prozent und in den alten Bundesländern bei 54,5 Prozent. Ab 2020 ist der Landesvervielfältiger der alten

Länder ebenfalls 20,5 Prozent. Die temporäre Erhöhung in den alten Ländern um 34,0 Prozentpunkte erklärt sich erstens über die

Erhöhungszahl in Höhe von 5,0 Prozentpunkten (jährlich vom Bundesfinanzministerium per Verordnung festgelegt) und die Erhöhung

durch den Solidarpakt um 29,0 Prozentpunkten. Beide Erhöhungen laufen 2019 aus.

Die temporäre Erhöhung des Landesvervielfältigers (in Abbildung 8 als "erhöhte Gewerbesteuerumlage" bezeichnet) führt zu zusätzlichen

Finanztransfers der westdeutschen Gemeinden an die westdeutschen Bundesländer. Ihr eigentlicher Zweck besteht allerdings darin, dass

die Gemeinden an den Kosten der Deutschen Einheit beteiligt werden. Diese Kosten fallen in Form von direkten Finanztransfers (z.B.

Bundesergänzungszuweisungen, Länderfinanzausgleich) oder indirekten Finanztransfers in Form von Einnahmeverzichten (z.B. Verzicht auf

einen Teil des Umsatzsteueraufkommens) schwerpunktmäßig bei den finanzstarken westdeutschen Ländern und beim Bund an. Der Bund entspricht

dabei der Gemeinschaft aller Länder (d.h. inkl. der westdeutschen Länder, wobei die Bürger der wirtschaftsstärkeren westdeutschen Länder

einen vergleichsweise größeren Teil zum Bundeshaushalt beitragen). Die Haushalte der westdeutschen Länder sind durch diese (direkten oder indirekten) Transfers merklich

belastet. Über die erhöhte Gewerbesteuerumlage beteiligen sich die westdeutschen Gemeinden an der Belastung ihrer Länder. Direkte

Finanztransferkanäle von den Gemeinden der alten Länder zu den neuen Länder und deren Gemeinden gibt es nicht - daher der indirekte Weg

über die Gewerbesteuerumlage. Die von den deutschen Gemeinden gezahlte Gewerbesteuerumlage lässt sich in drei Teile untergliedern:

- Erstens der Bundesanteil an der Gewerbesteuerumlage, der sich aus dem Bundesvervielfältiger in Höhe von 14,5 Prozent ergibt

- Zweitens der Landesanteil aus der "normalen" Gewerbesteuerumlage, der sich aus dem Landesvervielfältiger in Höhe von 20,5 Prozent

ergibt (gilt für alle Länder)

- Drittens der Landesanteil aus der erhöhten Gewerbesteuerumlage, der sich aus der temporären Erhöhung des Landesvervielfältigers

um 34,0 Prozentpunkte bis 2019 ergibt (gilt nur für die alten Länder)

Abbildung 8 enthält Daten zum zweiten und dritten Teil, d.h. den Länderanteilen. Der Länderanteil an der gesamte Gewerbesteuerumlage

(Summe aus "normaler" Gewerbesteuerumlage und erhöhter Gewerbesteuerumlage) beläuft sich 2014 in den 16 Ländern auf insgesamt 5,54 Mrd.

Euro, wovon 2,27 Mrd. Euro auf die "normale" Gewerbesteuerumlage und 3,27 Mrd. Euro auf die erhöhte Gewerbesteuerumlage entfallen. Die

erhöhte Gewerbesteuerumlage (d.h. der in Abbildung 8 grün markierte Teil) fällt ab 2020 als Einnahme für die westdeutschen Länder weg

und verbleibt dann bei den westdeutschen Gemeinden.

Im Ländervergleich zeigt sich, dass aufgrund der erhöhten Gewerbesteuerumlage die westdeutschen Länder höhere Einnahmen aus der

Gewerbesteuerumlage haben als die ostdeutschen Länder. Bei reiner Betrachtung der "normalen" Gewerbesteuerumlage hat Brandenburg

allerdings bereits das Saarland, Schleswig-Holstein und Rheinland-Pfalz überholt.

Die höchsten Pro-Kopf-Einnahmen erzielt Hessen mit 101 Euro je Einwohner. Bei den Flächenländern liegt Hamburg mit 138 Euro je

Einwohner an der Spitze.

Einnahmen/Abführungen im Kontext des Länderfinanzausgleichs

Der Länderfinanzausgleich ist (nach der vertikalen und der horizontalen Steuerverteilung) die dritte Stufe des

Bund-Länder-Finanzausgleichs.

Beim Länderfinanzausgleich handelt es sich um einen horizontalen Finanzausgleich zwischen finanzstarken Ländern (sog. ausgleichspflichtige

Länder) und finanzschwachen Ländern (sog. ausgleichsberechtigte Länder). Der Länderfinanzausgleich soll Einnahmeunterschiede teilweise

angleichen. Die zentrale gesetzliche Grundlage für den Länderfinanzausgleich ist der zweite Abschnitt des Finanzausgleichsgesetzes.

» Gesetz über den Finanzausgleich zwischen Bund und Ländern (Finanzausgleichsgesetz -

FAG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Im Kontext des Länderfinanzausgleichs ist zunächst für jedes Bundesland die Pro-Kopf-Finanzkraft zu berechnen (Finanzkraftmesszahl). Diese

ergibt sich aus der Summe der Einnahmen des Landes zuzüglich 64 Prozent der Einnahmen der Gemeinden dieses Landes. Relevante Einnahmearten

sind hierbei primär die Steuereinnahmen, d.h. konkret die Länderanteile an den Gemeinschaftssteuern, die Einnahmen aus Landessteuern und die

Steuereinnahmen der Gemeinden.

Im nächsten Schritt ist die Höhe der Ausgleichsleistungen zu bestimmen. Im Grundsatz wird hierbei davon ausgegangen, dass alle Länder den

gleichen Pro-Kopf-Finanzbedarf haben. Den besonderen Merkmalen der Stadtstaaten Berlin, Bremen und Hamburg wird indes dadurch Rechnung

getragen, dass die Einwohnerzahl der Stadtstaaten für die weiteren Berechnungen fiktiv um 35 Prozent erhöht wird. Geringfügig fiktiv erhöht

wird darüber hinaus die Einwohnerzahl der dünn besiedelten neuen Bundesländer Brandenburg (+3 Prozent), Mecklenburg-Vorpommern (+5 Prozent)

und Sachsen-Anhalt (+2 Prozent). Die Höhe der Ausgleichsbeiträge, die von finanzstarken Ländern zu zahlen sind, ist abhängig davon, wie

stark die Pro-Kopf-Finanzkraft des Landes die durchschnittliche Pro-Kopf-Finanzkraft übersteigt, wobei ein linear-progressiver Abschöpfungstarif

genutzt wird. Die Höhe der Ausgleichszuweisungen, die die finanzschwachen Länder erhalten, hängt analog hierzu davon ab, in welchem Umfang die

Pro-Kopf-Finanzkraft des jeweiligen Landes die durchschnittliche Pro-Kopf-Finanzkraft unterschreitet. Es kommt wiederum ein linear-progressiver

Auffüllungstarif zur Anwendung, welcher symmetrisch zum Abschöpfungstarif ist.

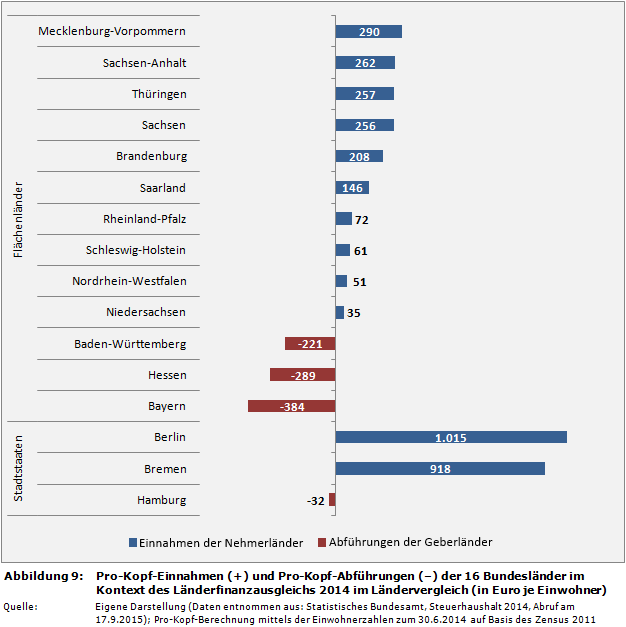

Im Ländervergleich wird deutlich, dass die Mittel der Geberländer (Baden-Württemberg, Bayern, Hamburg und Hessen) v.a. an die ostdeutschen

Länder und an die Stadtstaaten Berlin und Bremen fließen. Die höchsten Pro-Kopf-Einnahmen aus dem Länderfinanzausgleich haben Berlin (1.015 Euro je Einwohner)

und Bremen (918 Euro je Einwohner). Bei den Flächenländer liegt Mecklenburg-Vorpommern mit 290 Euro je Einwohner an der Spitze der Nehmerländer.

Größtes Geberland ist Bayern mit Abführungen in Höhe von 384 Euro je Einwohner. Den zweithöchsten Pro-Kopf-Wert hat Hessen mit 289 Euro je Einwohner.

Das Gesamtvolumen der Transfers aus dem Länderfinanzausgleich lag 2014 bei 9,02 Mrd. Euro (davon 4,85 Mrd. Euro aus Bayern, 2,36 Mrd. Euro aus

Baden-Württemberg, 1,75 Mrd. Euro aus Hessen und 55,39 Mio. Euro aus Hamburg). Für die Gesamtheit der 16 Länder gleichen sich die Zahlungen der

vier Geberländer an die zwölf Nehmerländer gegenseitig aus, da es sich ausschließlich um Finanztransfers zwischen den Ländern handelt. Für

einzelne Länder, wie z.B. Berlin oder Bremen, sind die Einnahmen aus dem Länderfinanzausgleich jedoch eine der wichtigsten

Einnahmepositionen im Landeshaushalt. Umgekehrt stellt der Länderfinanzausgleich für die Geberländer i.d.R. eine voluminöse Ausgabeposition dar.

Im Länderfinanzausgleich stehen im Jahr 2014 vier Geberländer zwölf Nehmerländern gegenüber. Dies erscheint auf den ersten Blick eine starke

Ungleichverteilung von wenigen Gebern zu vielen Nehmern zu sein. Nachfolgende Tabelle vergleicht beide Gruppen daher im Hinblick auf einzelne

wichtige Kenngrößen.

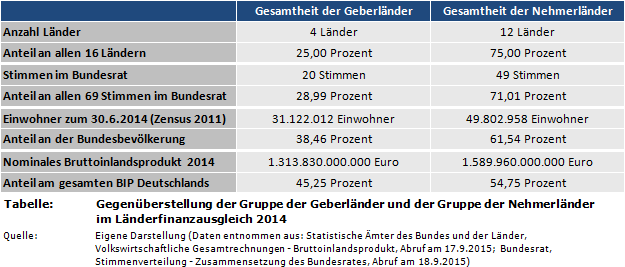

Auf Grundlage der Daten in der Tabelle ist festzustellen, dass die Geberländer im Hinblick auf ihre Fallzahl ein Viertel der 16 Länder ausmachen. Ihr Stimmenanteil im Bundesrat

liegt bei 28,99 Prozent. 38,46 Prozent der deutschen Gesamtbevölkerung leben in den Geberländern. Zudem machen die Geberländer 45,25 Prozent des

gesamten nominalen Bruttoinlandsprodukts Deutschlands im Jahr 2014 aus. Hieran wird deutlich, dass das reine Länderverhältnis von 4:12 das

Ungleichgewicht zwischen Gebern und Nehmern etwas überzeichnet. Am geringsten ist das Ungleichgewicht bei einer Betrachtung der Wirtschaftsstärke.

Nichtsdestotrotz ist festzustellen, dass bei allen Kenngrößen die Geberländer die Minderheit darstellen. Dies gilt insbesondere für die politisch

relevante Größe der Stimmen im Bundesrat. Hier haben die Nehmerländer mit 71,01 Prozent der Stimmen eine deutliche Mehrheit.

Einnahmen aus Bundesergänzungszuweisungen

Die Bundesergänzungszuweisungen sind die letzte Stufe im deutschen Bund-Länder-Finanzausgleich. Sie werden ohne Zweckbindung aus Bundesmitteln an

leistungsschwache Länder gewährt. Gesetzliche Grundlage ist v.a. § 11 Finanzausgleichsgesetz.

» Gesetz über den Finanzausgleich zwischen Bund und Ländern (Finanzausgleichsgesetz -

FAG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Man differenziert zwischen

allgemeinen Bundesergänzungszuweisungen und

Sonderbedarfs-Bundesergänzungszuweisungen. Die allgemeinen

Bundesergänzungszuweisungen dienen dazu, die nach dem Länderfinanzausgleich (siehe oben) verbleibenden Finanzkraftunterschiede bei

leistungsschwachen Ländern weiter zu reduzieren. Allgemeine Bundesergänzungszuweisungen werden all denjenigen Bundesländern zugeteilt,

deren Pro-Kopf-Finanzkraft nach dem Länderfinanzausgleich im engeren Sinne unter 99,5 Prozent des Durchschnitts liegt. Die Differenz

zu 99,5 Prozent wird zu 77,5 Prozent ausgeglichen. Zweck von Sonderbedarfs-Bundesergänzungszuweisungen ist es, bestimmte Sonderlasten

einzelner leistungsschwacher Länder auszugleichen. Gemäß

Solidarpakt II erhalten die Länder Berlin, Brandenburg, Mecklenburg-Vorpommern,

Sachsen, Sachsen-Anhalt und Thüringen im Zeitraum 2005 bis 2019 Sonderbedarfs-Bundesergänzungszuweisungen in Höhe von insgesamt etwa

105 Mrd. Euro. Hierdurch sollen teilungsbedingte Rückstände in der Infrastruktur abgebaut und die unterproportionale kommunale Finanzkraft

ausgeglichen werden. Das Volumen der Sonderbedarfs-Bundesergänzungszuweisungen für teilungsbedingte Sonderlasten reduziert sich von Jahr zu Jahr. 2014 lagen es bei 5,78 Mrd. Euro.

Weitere Sonderbedarfs-Bundesergänzungszuweisungen werden für hohe strukturelle Arbeitslosigkeit und für überdurchschnittlich hohe Kosten politischer Führung gewährt.

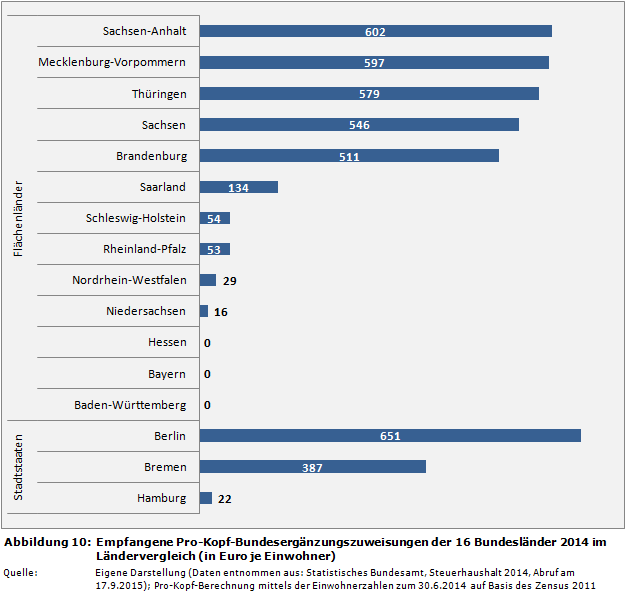

Bei den Einnahmen aus Bundesergänzungszuweisungen zeigt sich, dass die ostdeutschen Länder erheblich mehr Mittel erhalten als die

westdeutschen Länder. Die einzigen drei Länder, die 2014 keine Bundesergänzungszuweisungen erhalten haben sind Baden-Württemberg,

Bayern und Hessen. Die meisten Mittel erhalten die Stadtstaaten Berlin (651 Euro je Einwohner) und Bremen (387 Euro je Einwohner).

Bei den Flächenländern liegen Sachsen-Anhalt (602 Euro je Einwohner) und Mecklenburg-Vorpommern (597 Euro je Einwohner) an der Spitze

der Rangliste. Das westdeutsche Flächenland mit den höchsten empfangenen Bundesergänzungszuweisungen ist das Saarland mit 134 Euro je Einwohner.

Für viele Empfängerländer (v.a. in Ostdeutschland) sind die Einnahmen aus Bundesergänzungszuweisungen eine der wichtigsten Einnahmequellen

im Landeshaushalt. Das Gesamtvolumen der Bundesergänzungszuweisungen belief sich im Jahr 2014 auf 10,68 Mrd. Euro.

Einnahmen aus den ÖPNV-Zuweisungen

Der Bund transferiert jährlich Finanzmittel in Form von Zuweisungen für die Sicherstellung einer ausreichenden Bedienung der

Bevölkerung mit Verkehrsleistungen im öffentlichen Personennahverkehr (ÖPNV) an die Länder. Diese ÖPNV-Zuweisungen werden auch

als Regionalisierungsmittel bezeichnet. Rechtsgrundlage ist das Regionalisierungsgesetz.

» Gesetz zur Regionalisierung des öffentlichen Personennahverkehrs

(Regionalisierungsgesetz - RegG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Das Volumen der Regionalisierungsmittel betrug im Ausgangsjahr 2008 insgesamt 6,675 Mrd. Euro. Dieser Betrag erhöht sich jedes Jahr um 1,5 Prozent

(sog. Dynamisierungsfaktor), sodass sich die Regionalisierungsmittel im Jahr 2014 auf 7,30 Mrd. Euro belaufen. Die prozentuale Höhe

des den einzelnen Ländern zustehenden Teils der Zuweisungen ist in § 5 Abs. 3 Regionalisierungsgesetz bestimmt.

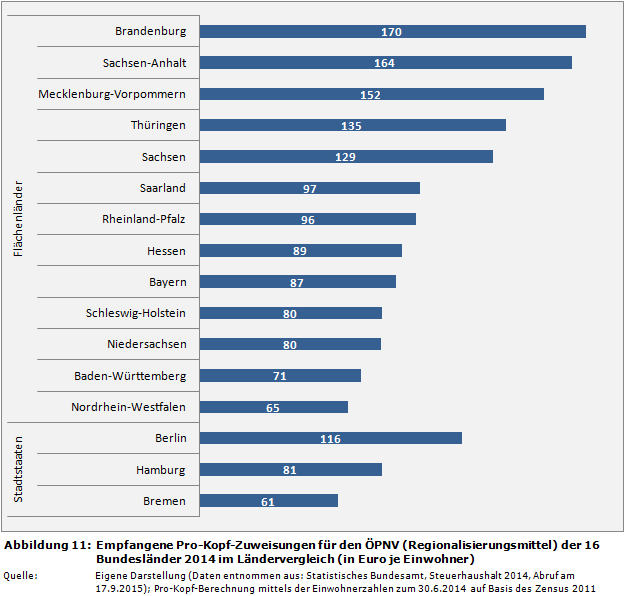

Im Ländervergleich erhalten die ostdeutschen Länder die höchsten Pro-Kopf-Regionalisierungsmittel zugeteilt. Spitzenreiter unter den

Flächenländern ist Brandenburg mit 170 Euro je Einwohner. Unter den Stadtstaaten erhält Berlin mit 116 Euro je Einwohner die meisten Mittel.

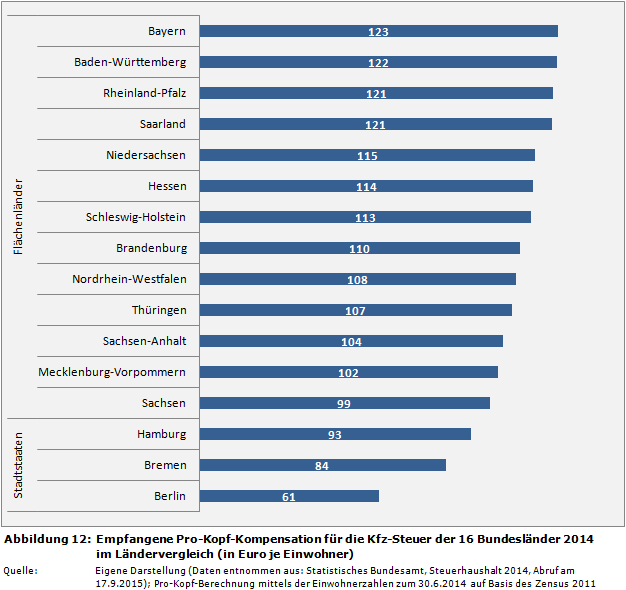

Einnahmen aus der Kompensation für die Kfz-Steuer

Bis zum 30. Juni 2009 war die

Kraftfahrzeugsteuer (Kfz-Steuer) eine Landessteuer. Seit dem 1. Juli 2009 ist sie eine

Bundessteuer,

d.h. ihr Aufkommen fließt an den Bund. Zu Kompensationszwecken steht den Ländern gemäß § 1 Kraftfahrzeugsteuer-Kompensationsgesetz wegen der

Übertragung der Kraftfahrzeugsteuer auf den Bund aus dem Steueraufkommen des Bundes jährlich ein Betrag von 8,99 Mrd. Euro zu. Diese

Summe wird nach den in § 2 Kraftfahrzeugsteuer-Kompensationsgesetz festgelegten Prozentsätzen auf die Länder verteilt.

» Gesetz zur Regelung der finanziellen Kompensation zugunsten der Länder infolge der

Übertragung der Ertragshoheit der Kraftfahrzeugsteuer auf den Bund

(Kraftfahrzeugsteuer-Kompensationsgesetz - KraftStKompG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Im Ländervergleich ist festzustellen, dass die Flächenländer ein höheres Niveau erzielen als die Stadtstaaten. Zudem liegt das Niveau

der westdeutschen Länder tendenziell über dem der ostdeutschen Länder. Die höchsten Pro-Kopf-Einnahmen erzielen Bayern (123 Euro je

Einwohner) und Baden-Württemberg (122 Euro je Einwohner).

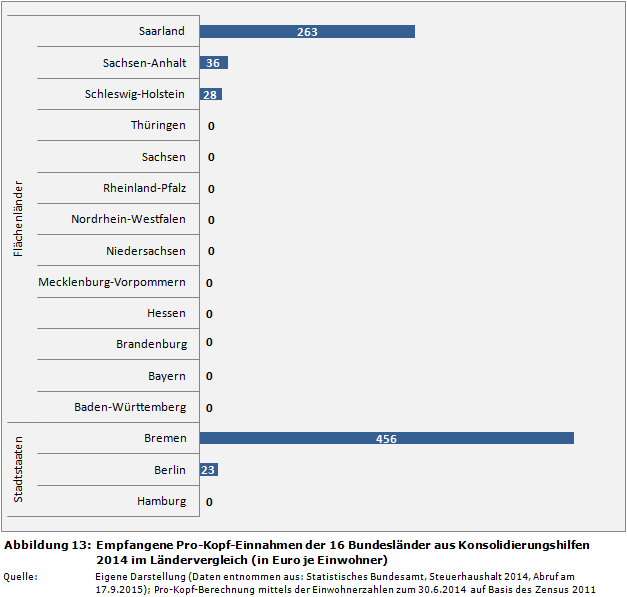

Einnahmen aus Konsolidierungshilfen

Die Länder sind verpflichtet, ab 2020 ihre Haushalte grundsätzlich ohne Einnahmen aus Krediten auszugleichen (sog.

Staatsschuldenbremse).

Auf Basis von Artikel 143d Abs. 2 Grundgesetz kann der Bund den Ländern mit besonders schwieriger

Haushaltssituation (konkret: Berlin, Bremen, Saarland, Sachsen-Anhalt und Schleswig-Holstein) für den Zeitraum von 2011 bis

2019 Konsolidierungshilfen in Höhe von insgesamt 800 Mio. Euro jährlich gewähren. Von den 800 Mio. Euro entfallen auf

Bremen 300 Mio. Euro, auf das Saarland 260 Mio. Euro und auf die Länder Berlin, Sachsen-Anhalt und Schleswig-Holstein jeweils

80 Mio. Euro. Durch die Konsolidierungshilfen sollen diese Länder in die Lage versetzt werden, die Vorgaben der Schuldenbremse

im Jahr 2020 zu erfüllen. Im Gegenzug sind die fünf Länder dazu verpflichtet, in den Jahren bis 2020 das strukturelle Defizit

des Jahres 2010 komplett abzubauen. Details sind im Konsolidierungshilfengesetz geregelt. Die Finanzierung der Konsolidierungshilfen

wird nach Art. 143d Abs. 3 Grundgesetz hälftig vom Bund und von den Ländern übernommen.

» Gesetz zur Gewährung von Konsolidierungshilfen (Konsolidierungshilfengesetz -

KonsHilfG)

Hrsg.: Bundesministerium der Justiz und für Verbraucherschutz

Umgerechnet auf die Einwohner der einzelnen Länder ergeben sich für Bremen Pro-Kopf-Konsolidierungshilfen von 456 Euro je

Einwohner. Dies ist der höchste Pro-Kopf-Wert aller Länder. Das Saarland erhält mit 263 Euro je Einwohner die meisten

Konsolidierungshilfen aller Flächenländer.

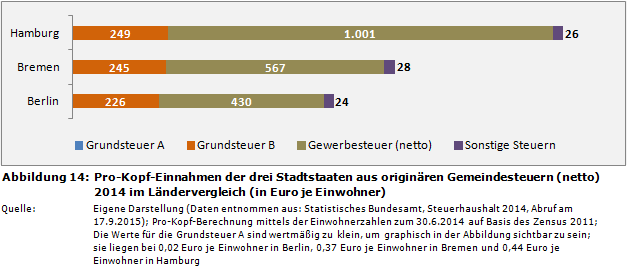

Einnahmen aus originären Gemeindesteuern (nur Stadtstaaten)

Einnahmen aus originären Gemeindesteuern erzielen die Kommunen der Flächenländer und die Stadtstaaten. Im vorliegenden

Beitrag werden nur die drei Stadtstaaten untersucht. Die Einnahmen der drei Stadtstaaten aus originären Gemeindesteuern errechnen

sich als die Summe folgender Positionen:

Grundsteuer A, Grundsteuer B, Netto-Gewerbesteuereinnahmen (d.h. abzüglich

Gewerbesteuerumlage) und übrige Gemeindesteuern (z.B.

Hundesteuer,

Zweitwohnsitzsteuer). Nicht erfasst werden steuerähnliche

Einnahmen (z.B. Fremdenverkehrsabgabe, zweckgebundene Abgaben, Abgaben von Spielbanken). In der Summe liegen die Netto-Einnahmen

der drei Stadtstaaten aus originären Gemeindesteuern im Jahr 2014 bei 5,13 Mrd. Euro. Davon entfallen 1,07 Mio. Euro auf die

Grundsteuer A, 1,37 Mrd. Euro auf die Grundsteuer B, 3,60 Mrd. Euro auf die Gewerbesteuer (netto) und 146,36 Mio. Euro auf die

sonstigen Gemeindesteuern.

Die höchsten Pro-Kopf-Einnahmen aus originären Gemeindesteuern (netto) erzielt die Freie und Hansestadt Hamburg mit 1.276

Euro je Einwohner. Die Freie Hansestadt Bremen liegt bei 840 Euro je Einwohner. Berlin erreicht ein Niveau von 680 Euro

je Einwohner. Für die Stadtstaaten zählen die Einnahmen aus originären Gemeindesteuern zu den wichtigsten Einnahmearten.

Ländervergleiche zu den hier nicht betrachteten (Steuer-)Einnahmen der Kommunen der Flächenländer finden Sie z.B. unter den

beiden nachfolgend verlinkten Blog-Einträgen von HaushaltsSteuerung.de.

» Kommunale Steuereinnahmen 2014 im Ländervergleich, Blog-Eintrag vom 20. Mai 2015

Autor: Andreas Burth

» Kommunale Einnahmen und Ausgaben 2014 nach Arten im Ländervergleich, Blog-Eintrag

vom 10. Mai 2015

Autor: Andreas Burth

Fazit

Die Länder beziehen ihre Einnahmen aus den verschiedensten Quellen. Gerade für die ostdeutschen Länder stellen die

Umverteilungsmechanismen eine besonders wichtige Einnahmequelle dar. Die vielfältigen Umverteilungsmechanismen führen im

Ergebnis dazu, dass die Ost-Länder höhere Pro-Kopf-Einnahmen haben als die wirtschaftsstärkeren West-Länder. Zu beachten ist

in diesem Kontext aber auch, dass ostdeutsche Gemeinden finanzschwächer sind (d.h. sie haben geringere eigene Einnahmen).

Zugleich müssen sie aber die gleichen Aufgaben erledigen wie die westdeutschen Gemeinden. Die ostdeutschen Gemeinden sind

daher stärker auf Finanztransfers von der Landesebene angewiesen. In der Folge reichen die ostdeutschen Länder tendenziell einen größeren

Teil ihrer Einnahmen an die Gemeinden weiter als dies im Westen der Fall ist, wodurch sich effektiv die Unterschiede zwischen

Ost und West auf Landesebene etwas verändern.

Die Einwohner westdeutscher Bundesländer finanzieren einen Teil der Aufgabenerbringung in den ostdeutschen Bundesländern.

Eine genaue Summe der durch die Deutsche Einheit bedingten Finanztransfers der westdeutschen Länder an die ostdeutschen

Länder ist indes nur sehr schwer zu bestimmen. Wichtige Umverteilungssysteme, die v.a. von West nach Ost fließen, sind u.a.

der Länderfinanzausgleich und die Umsatzsteuerverteilung. Aber auch die aus Bundesmitteln an ostdeutsche Länder gewährten

Transfers können in Teilen als Leistungen der alten Länder an die neuen Länder interpretiert werden. Die Bundesmittel

stammen aus allen 16 Ländern, wenngleich die Einwohner der wirtschaftsstarken West-Länder pro Kopf mehr zum Bundeshaushalt

beitragen als die wirtschaftsschwächeren Ost-Länder. Sobald der Bund nun einen Teil seiner Mittel (z.B. in Form von

Bundesergänzungszuweisungen) auf die neuen Länder verteilt, stellen diese Finanztransfers in wirtschaftlicher Hinsicht

teilweise indirekte Finanztransfers der wirtschaftsstarken westdeutschen Länder an die ostdeutschen Länder dar.

Neben den alten Ländern werden auch die Gemeinden der alten Länder in Form der erhöhten Gewerbesteuerumlage an den Lasten

der Deutschen Einheit beteiligt. Durch die erhöhte Gewerbesteuerumlage sind dabei alle westdeutschen Gemeinden

belastet, d.h. die Finanztransfers werden auch von wirtschafts-/finanzschwachen Gemeinden geleistet. Gerade die

wirtschaftsschwachen Regionen Westdeutschlands sehen sich durch die pauschale Ost-West-Trennung bei der Gewerbesteuerumlage

benachteiligt, da einige ostdeutsche Regionen inzwischen eine höhere Wirtschaftskraft aufweisen. Die Lösung dieses Problems wird spätestens

mit den Neuverhandlungen des Bund-Länder-Finanzausgleichs (Solidarpakt III) auf der politischen Agenda stehen. Der aktuelle

Solidarpakt II läuft Ende 2019 aus.

Im Länderfinanzausgleich stehen wenige Geber vielen Nehmern gegenüber. Unabhängig von der Betrachtungsweise (Anzahl Länder,

Stimmen im Bundesrat, Einwohner, Bruttoinlandsprodukt) sind die Geberländer in der Minderheit. Insbesondere die politisch

relevanten Stimmen im Bundesrat führen vor Augen, dass nicht die Geber-, sondern die Nehmerländer bei den anstehenden

Verhandlungen zum Solidarpakt III den längeren Hebel in den Händen halten. Zugleich bestehen im Gesamtsystem nur wenige

Anreize für Nehmerländer, zum Geberland zu werden. Derartige Anreize sollten im neuen Solidarpakt III verstärkt etabliert werden.

In der Gesamtbetrachtung der Einnahmequellen der Länder fällt auf, dass v.a. die Flächenländer ihre Einnahmen nur sehr

eingeschränkt selbst bestimmen können. Während z.B. Gemeinden (und damit auch Stadtstaaten) über ihr Realsteuerhebesatzrecht

notfalls voluminöse Zusatzeinnahmen generieren können, sind die Möglichkeiten der Flächenländer sehr begrenzt. Es bestehen nur

wenige Stellschrauben, wie z.B. die Grunderwerbsteuer. Diese wenigen Stellschrauben haben im Verhältnis zu den Gesamteinnahmen

allerdings nur ein geringes Volumen. Die größten Einnahmepositionen in den Landeshaushalten sind extern determiniert. Einen

haushalterischen Problemdruck entfaltet die fehlende direkte Beeinflussbarkeit der Einnahmeseite v.a. in der dynamischen

Anpassung des Einnahmeniveaus an das Leistungs-/Ausgabeniveau. Will ein Land beispielsweise zusätzliche Leistungen erbringen, so führen

diese zu weiteren Ausgaben, die durch erhöhte Einnahmen (oder durch Ausgabekürzungen in anderen Bereichen) finanziert werden müssen.

Da der flexible Einnahmehebel jedoch nur in Grenzen vorhanden ist, müssen Aufgabenzuwächse v.a. durch die allgemeine Steigerung

des Einnahmevolumens finanziert werden, sofern nicht in anderen Leistungsbereichen Kürzungen vorgenommen werden.

Weitere Informationen

Ergänzende Informationen zu den Finanzen der 16 deutschen Bundesländer sind z.B. über folgenden Links abrufbar.

» Datenangebot zum Bund-Länder-Finanzausgleich in Deutschland

Hrsg.: HaushaltsSteuerung.de

» Staatsverschuldung in Deutschland (inkl. Detailanalysen zur Länderverschuldung)

Hrsg.: HaushaltsSteuerung.de

» Haushaltsuhren der Länder

Hrsg.: HaushaltsSteuerung.de

» Subventionen der Länder und Gemeinden in Deutschland

Hrsg.: HaushaltsSteuerung.de

» Zinsausgaben der 16 Bundesländer 2014 im Vergleich, Blog-Eintrag vom 26. September

2015

Autor: Andreas Burth

» Altersstruktur der Landesbeschäftigten im öffentlichen Dienst zum 30.6.2014,

Blog-Eintrag vom 2. September 2015

Autor: Andreas Burth

» Pro-Kopf-Schulden der 16 Bundesländer zum 31.12.2014 im Vergleich, Blog-Eintrag

vom 25. August 2015

Autor: Andreas Burth

» Der Kommunalisierungsgrad im Ländervergleich, Blog-Eintrag vom 28. Mai 2015

Autor: Andreas Burth

» Finanzierungssalden 2013 und 2014 von Bund, Ländern, Kommunen und

Sozialversicherung, Blog-Eintrag vom 18. Mai 2015

Autor: Andreas Burth

» Schulden der 16 Länder im Verhältnis zu ihren Einnahmen, Blog-Eintrag vom 27. April

2015

Autor: Andreas Burth

» Finanzvermögen des deutschen Staates, Blog-Eintrag vom 21. September 2014

Autor: Andreas Burth

Informationen zu den Finanzen der Länder, Bundesstaaten und Kantone anderer Nationen finden Sie z.B. unter folgenden Links.

» Einnahmen, Ausgaben und Schulden der 50 US-Bundesstaaten im Vergleich,

Blog-Eintrag vom 5. April 2015

Autor: Andreas Burth

» Staatsverschuldung in der EU nach Teilsektoren/Ebenen gemäß Eurostat-Statistik,

Blog-Eintrag vom 5. Dezember 2013

Autor: Andreas Burth

» Entwicklung der Höhe der Staatsverschuldung der Schweiz, Blog-Eintrag vom 28.

November 2013

Autor: Andreas Burth

» Verschuldung von Bund, Ländern, Gemeinden und Sozialversicherung in Österreich,

Blog-Eintrag vom 21. November 2013

Autor: Andreas Burth

|

|

|